12 de maio de 2016

12 de maio de 2016F&S – Finanças e seguridade: Deduzindo a Previdência Privada do Imposto de Renda

Com o aumento da expectativa de vida, além de uma terceira idade cada vez mais ativa, a aposentadoria tem se tornado uma preocupação cada vez mais presente na vida das pessoas, afinal, o objetivo é ter tranquilidade e manter um bom padrão de vida. Porém, depender apenas do INSS é uma opção arriscada, especialmente quando se pensa na possibilidade cada vez mais real e mais próxima de falência completa da Previdência. Sem contar o fato de que na maioria dos casos, a aposentadoria recebida também é consideravelmente menor do que o salário recebido no emprego. Isso se torna ainda mais latente quando você considera o fato de possuir vantagens e benefícios no trabalho que não estarão presentes depois de aposentado.

É exatamente por isso que a Previdência Privada se torna cada vez mais popular, ocupando papel fundamental como complemento à aposentadoria. Mas a decisão de fazer uma Previdência Privada vai muito além da simples indicação do gerente do banco. É preciso escolher o tipo de previdência mais adequada ao perfil de investimento e também identificar os ganhos tributários que essa escolha pode trazer.

Você sabia que um bom planejamento tributário, aliado a previdência privada, permite ter benefícios fiscais na hora da declaração de imposto de renda, de deduções significativas de Imposto devido, a até mesmo restituição? Tudo isso investindo para o futuro!

Pensando nisso, nós da WG Finanças colocamos no ar uma planilha mostrando como a Previdência Privada do tipo PGBL poderia ser utilizada no contexto de planejamento tributário na hora da declaração de Imposto de Renda. Esse foi o primeiro passo que estamos desenvolvendo para conscientizar para o fato de que o planejamento tributário é um passo fundamental para o planejamento financeiro e a independência financeira.

Se hoje o acesso a informações e produtos financeiros ainda é pequeno, o conhecimento da população no que tange a questões fiscais é praticamente inexistente. Mas o papel de um bom planejador financeiro também engloba a orientação dos clientes quanto às formas de benefícios tributários, tanto em relação a investimentos quanto ao planejamento sucessório. Ambos caminham juntos.

Culturalmente as pessoas entendem erroneamente que a obtenção de “vantagens tributárias” está ligada a algo ilícito. Muito pelo contrário. O governo tende a criar benefícios e vantagens tributárias com o objetivo de induzir certas políticas e investimentos, como é o caso da isenção de IR para investimento em LCI e LCA. E entender como isso funciona pode te ajudar a pagar menos imposto e a investir mais.

O tipo de plano de previdência PGBL (Plano Gerador de Benefício Livre) é indicado para quem faz a declaração de Imposto de Renda completa. No PGBL o contribuinte pode descontar do valor pago de Imposto de Renda suas contribuições anuais para o plano de previdência privada, pagando ao final o imposto sobre o valor acumulado. O limite para o abatimento do IR nesse caso é de 12% sobre o total da renda tributável ao longo do ano, incluindo salários, alugueis e outras rendas. Ao final do período, ele pagará o IR sobre o valor total do investimento, e não só sobre o lucro líquido.

À primeira vista não parece um “bom investimento”, pagar o IR sobre o valor total. Porém, é preciso levar em consideração que, se feita uma análise tributária inteligente, o valor abatido no IR, ou até mesmo restituído, mais do que compensa essa “penalidade”. O investidor estará deixando de pagar imposto, ou mesmo tendo imposto restituído, para poder utilizar em um investimento de longo prazo.

A Planilha PGBL X Outros Investimentos

A planilha que colocamos no ar reflete exatamente essa análise, e por isso gerou tanto curiosidade de nossos clientes. Você pode acessá-la gratuitamente aqui.

Como exemplo, simulamos uma renda tributável anual de R$ 240.000,00. Essa renda, no momento da declaração, permite até 12% de dedução de IR a partir da aplicação em previdência privada tipo PGBL, ou seja, R$ 28.800,00. Esse valor será contabilizado como dedução e pode, a depender do perfil e demais deduções presentes na declaração anual, reduzir o imposto a ser pago ou até mesmo gerar imposto a restituir.

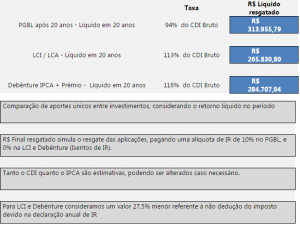

Tendo isso em mente, comparamos a aplicação destes R$ 28.800,00 em previdência privada com outros dois investimentos isentos de IR (LCI/LCA e Debêntures). Para esses investimentos, consideramos um valor 27,5% menor referente à não dedução do imposto devido na declaração anual de IR.

No resultado final, fica mais do que evidente a vantagem da Previdência Privada PGBL, se aliada a um inteligente planejamento tributário, em relação aos demais investimentos (consideramos um aporte único ao longo do tempo):

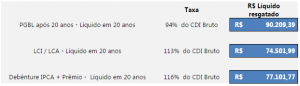

Em 10 anos:

Em 20 anos:

Aconselho que você acesse a planilha, faça suas simulações e, caso tenha alguma dúvida ou precise de ajuda no preenchimento, entre em contato conosco através da seção de comentários. Esperamos poder ajudá-lo no seu planejamento tributário!