O que é?

O Tesouro Direto é um programa de venda de títulos públicos federais emitidos pelo Tesouro Nacional a pessoas físicas por meio da Internet (diretamente). O objetivo desses títulos é financiar investimentos do país, o déficit orçamentário e a dívida pública federal.

Vantagens

- Segurança: Os títulos públicos são considerados os ativos mais seguros de um país, por se tratarem de dívidas diretas do mesmo;

- É possível aplicar diretamente, sem intermediários, possibilitando a cobrança de taxas reduzidas;

- Não são necessárias quantias altas: É possível aplicar a partir de 0,1 título (aprox. R$ 80,00)

- Excelente rentabilidade: Independente da quantia aplicada, a rentabilidade é a mesma. Além disso, a baixa taxa de administração pode garantir um retorno igual ou maior que os melhores investimentos de renda fixa.

- Liquidez semanal: Todas as quartas-feiras o Tesouro garante a recompra dos títulos daqueles que desejarem vendê-los antes do vencimento.

Riscos

- Crédito: O risco de crédito existe, mas é muito baixo pelo emissor ser o próprio governo. São considerados os ativos mais seguros do mercado.

- Mercado: Os títulos públicos também possuem volatilidade (alguns mais do que outros) e o preço de venda do título pode oscilar até o seu vencimento. Assim, se o investidor precisar resgatar o papel antes do vencimento, pode conseguir um valor menor do que o aplicado - ou maior, dependendo da oscilação.

Volatilidade x Risco: Risco diz respeito à possibilidade de perda do valor investido, enquanto a volatilidade é a possibilidade de oscilação da rentabilidade dos ativos. Algumas vezes, como é o caso das ações, risco e volatilidade andam juntos: a chance de perda do valor investido é real, e dependerá da volatilidade do mesmo. Mas nem sempre isso é verdade: no caso das NTN-B, NTN-F e LTN's, a sua rentabilidade varia de forma inversamente proporcional à taxa Selic (caso a Selic suba, o preço de mercado desses títulos irá se desvalorizar), mas se forem mantidos até o vencimento, o valor do principal é garantido juntamente com a rentabilidade pactuada. Logo, eles apresentam volatilidade, mas não risco. O risco só existe se os papéis não forem mantidos até o vencimento.

Comparações

- Poupança: O Tesouro possui maior rentabilidade, menor risco de crédito (o risco do governo federal é menor que o risco de qualquer instituição financeira) e maior diversificação (por causa das várias opções de títulos). Em contrapartida, ele possui volatilidade se resgatado antes do vencimento pactuado (ao contrário da poupança, que não tem prazo para resgate nem volatilidade), e liquidez semanal (contra a liquidez diária da poupança). Além disso, a poupança é isenta de IR, ao contrário do Tesouro, que obedece à tabela regressiva de Renda Fixa. De qualquer maneira, mesmo após o IR, a rentabilidade do Tesouro supera a da Poupança.

- CDB: Melhor relação risco retorno (o risco do governo federal é menor que o risco de qualquer instituição financeira, e o retorno do Tesouro é maior por não depender da quantia aplicada).

- Fundos de Renda Fixa: Menor taxa de administração, maior segurança, maior facilidade e liquidez com uma menor aplicação inicial.

Regras

- Podem comprar títulos pessoas residentes no Brasil que possuam CPF;

- A quantidade mínima para adquirir títulos é 0,1 título;

- A rentabilidade oferecida ao investidor no momento da compra é assegurada caso o título seja carregado até a data de vencimento;

- A recompra de títulos funciona das 9h das quartas-feiras até às 5h das quintas-feiras;

- Os títulos serão sempre recomprados a valor de mercado (sujeitos à volatilidade).

Custos

- Taxa cobrada pela BM&FBOVESPA: Taxa de custódia de 0,30% ao ano sobre o valor dos títulos, referente aos serviços de guarda dos títulos e às informações e movimentações dos saldos. É obrigatória.

- Taxa cobrada pela Instituição Financeira: É facultativa. No caso dos grandes bancos de varejo, normalmente ela é alta (por volta de 0,50% ao ano) porque eles são incentivados a vender produtos do próprio Banco, como CDB's ou Fundos. Confira o ranking das taxas cobradas e escolha a instituição que melhor lhe convier, ciente da porcentagem que será cobrada. A cobrança é feita anualmente ou por operação, dependendo da instituição financeira.

Análise dos títulos

- Existem diversos tipos de títulos que podem ser comprados pelos investidores, cada um mais indicado para o objetivo do investidor e para o cenário econômico.

- Principais aspectos que devem ser analisados:

- Remuneração: A taxa contratada no momento da compra é garantida se levada até a data de vencimento. Os títulos tem liquidez semanal (é possível vende-los todas as quartas-feiras), mas se ainda não for chegado o vencimento, o valor de mercado pode oscilar.

- Rentabilidade:

Indexados ao IPCA: Títulos pós-fixados com rentabilidade vinculada à variação da inflação medida pelo IPCA, acrescida dos juros definidos no momento da compra. Como variam com a inflação, protegem o valor do título da mesma e são as mais indicadas. São as NTN-B e NTN-B Principal.

Prefixados: Títulos públicos que remuneram o investidor a uma taxa prefixada e definida no momento da compra. Como a taxa é fixa, esse é um tipo de papel mais arriscado que os outros, por não estar atrelado a nenhum indicador do momento econômico. São as LTN e NTN-F.

Indexados à Taxa Selic: Títulos pós-fixados que remuneram seguindo a variação da taxa SELIC, a taxa de juros básica da economia. Como é atrelado a essa taxa, é o título menos arriscado de todos e também o que tem o menor retorno. São as LFT.

- Data de vencimento: Quanto maior o prazo, maior a taxa de juros prometida e também maior a volatilidade que será observada até o vencimento. A data deve ser escolhida se adequando ao momento em que se espera fazer o resgate, de forma que o objetivo seja realmente só retirar aquele dinheiro com a taxa de rentabilidade pactuada no momento da compra (apesar de, se necessário, ser possível resgatar antes).

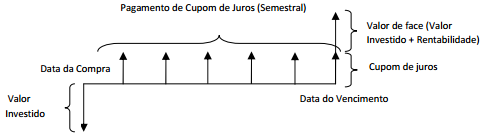

- Pagamento de cupons (juros): Os títulos podem pagar os juros periodicamente ou apenas ao vencimento.

Pagamento ao final: Ideal para quem quer acumular uma poupança de médio e longo prazo. Isso porque os juros que vão sendo acumulados também geram rentabilidade. (NTN-B Principal, LTN, LFT)

Pagamento de cupom: Ideal para quem vive de renda ou quer ter um complemento na renda. Isso porque os juros são pagos semestralmente. (NTN-B, NTN-F)

Passo-a-passo da compra

1. Possuir cadastro em uma Corretora ou Banco. Se informe sobre as taxas de administração cobradas e procure sempre as mais baixas.

2. Se cadastrar no Tesouro Direto: Você deve entrar em contato com a Instituição escolhida, fornecer as informações solicitadas e enviar a documentação exigida. Em seguida, você irá receber sua senha no endereço eletrônico informado em seu cadastro, sendo integralmente responsável pelo seu uso e manutenção do seu sigilo.

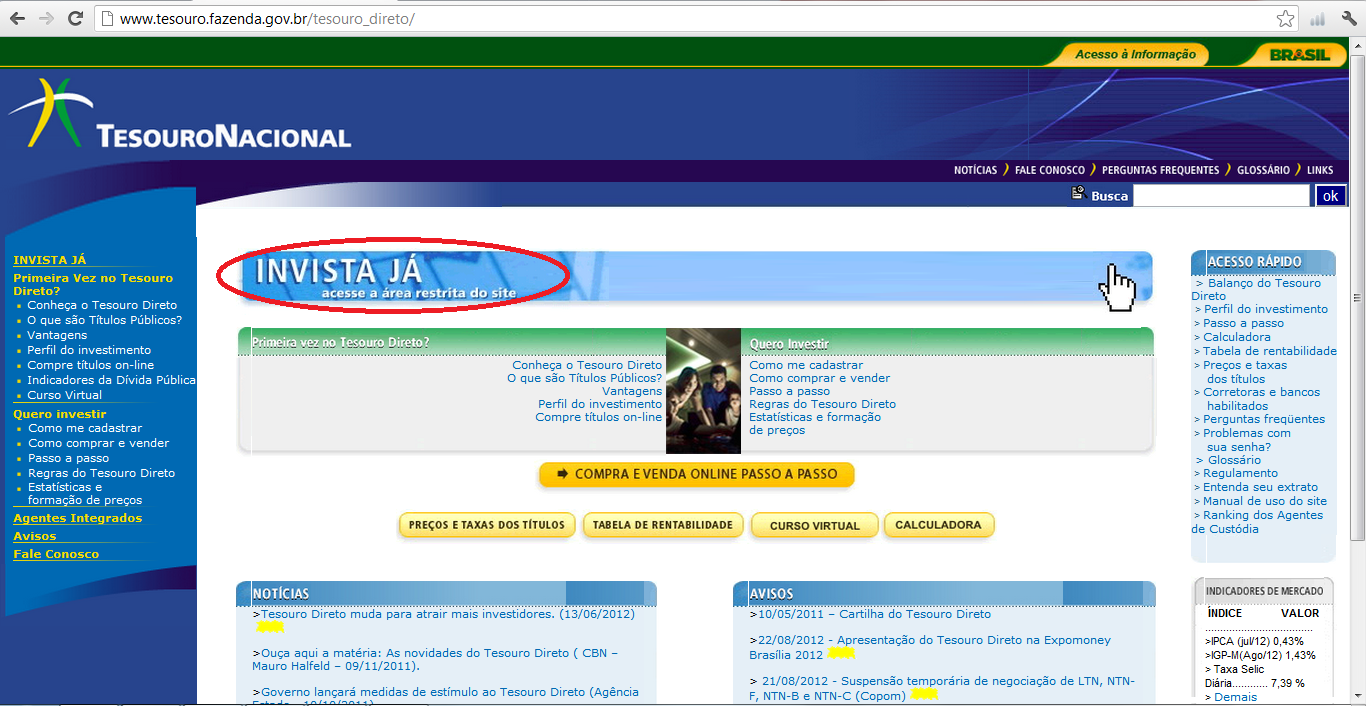

3. Acesse o site http://www.tesouro.fazenda.gov.br/tesouro_direto/ e clique em "Invista Já".

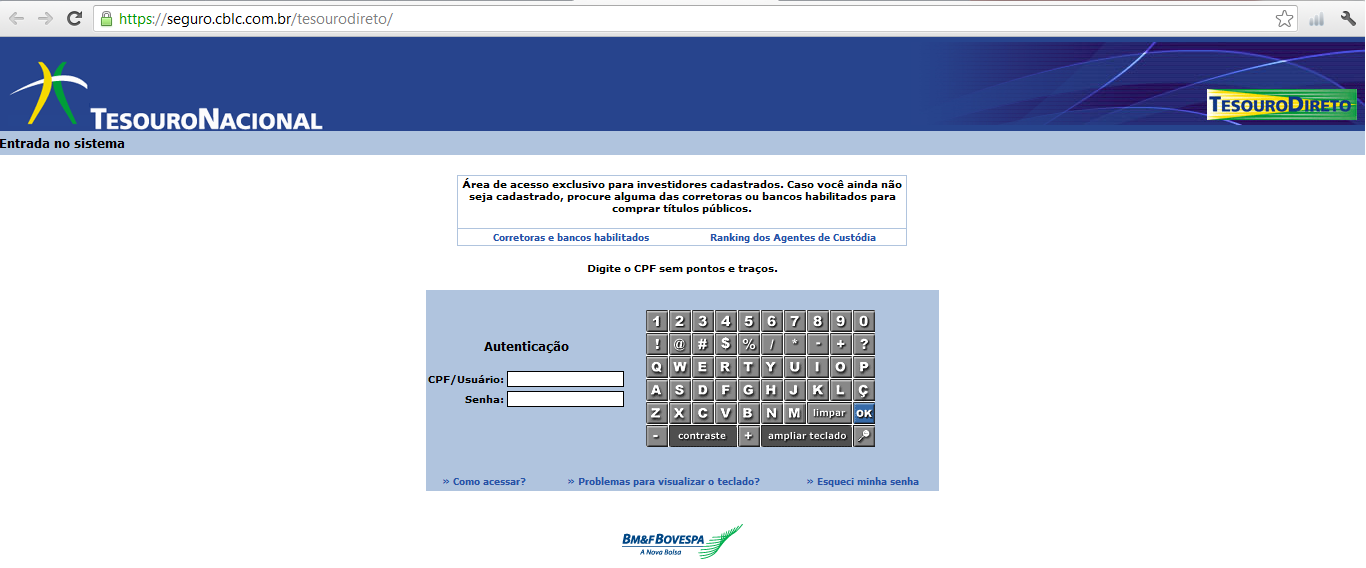

4. Informe o seu CPF - sem pontos e traços - e a senha para acessar a área exclusiva do site.

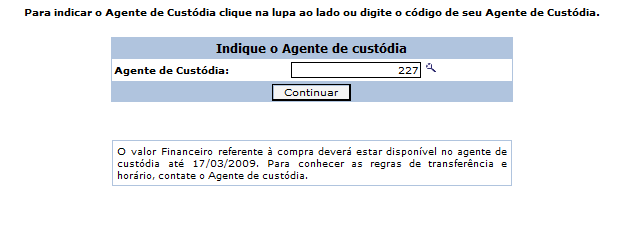

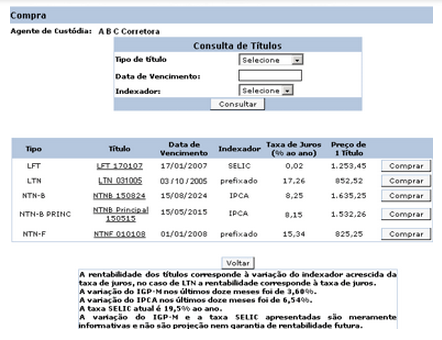

5. O sistema irá disponibilizar uma tela com as taxas de juros dos títulos disponíveis para compra. Clique em "Comprar e Vender" -> "Comprar" e informe o código do seu Agente de Custódia.

6. Escolha o título que deseja e clique em "Comprar".

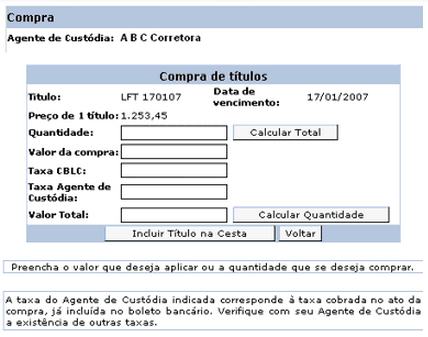

7. Digite a quantidade de títulos que deseja ou a quantia a ser investida e pressione "Calcular". Em seguida clique em "Incluir Título na Cesta".

8. A sua cesta de compras será mostrada. Confira os dados dos títulos escolhidos, e se desejar inserir outros títulos na cesta, clique em "Adicionar Novos Títulos". Após finalizar toda a operação, clique em "Confirmar Compra".

9. Será disponibilizado o número de protocolo e a data-limite para transferência dos recursos para o Agente de Custódia. Três dias úteis após a realização da operação, é possível consultar a posição do investidor no menu Saldo/Extrato.

Tributação

- IOF: incide sobre aplicações com menos de 30 dias corridos

- Imposto de Renda:

| Prazo de Aplicação | Alíquota |

|---|---|

| Até 180 dias | 22,5% |

| 181 a 360 dias | 20% |

| 361 a 720 dias | 17,5% |

| Acima de 720 dias | 15% |

Mais informações

Acesse http://www.tesouro.fazenda.gov.br/tesouro_direto/, ou entre em contato conosco.

Emanuella Xavier - economista, planejadora financeira e sócia da WG Finanças Pessoais